Progresividad, equidad y eficiencia en el sistema tributario

¿Sabía usted que? |

|

Crecimiento económico, competitividad e impuestos

La estructura tributaria de un país es un determinante esencial de su desempeño económico. Si el sistema tributario es eficiente, los gobiernos pueden recaudar recursos para la financiación de la inversión pública, evitando a su vez introducir distorsiones en la toma de decisiones de inversión y consumo de los individuos y empresas (Banco Mundial, 2010).

En Colombia, en los últimos años se tramitaron alrededor de nueve reformas legales que modificaron significativamente el estatuto tributario, algunas de las cuales contribuyeron a mejorar el entorno para la inversión y la competitividad de las firmas. Sin embargo, aún persisten importantes desafíos estructurales en materia tributaria que limitan el cumplimiento de los principios constitucionales de equidad, eficiencia y progresividad, tales como las reducidas bases gravables de los impuestos directos e indirectos, la proliferación de exenciones tributarias y regímenes especiales, y las limitaciones tecnológicas y técnicas en la administración tributaria (CPC, 2019).

A estas limitaciones se añaden los desafíos que representa la crisis desatada por el COVID-19, en tanto las decisiones adoptadas para navegar la emergencia, sumadas al fuerte desaceleramiento de la economía, han implicado altos niveles de endeudamiento y gasto y han erosionado los ingresos tributarios.

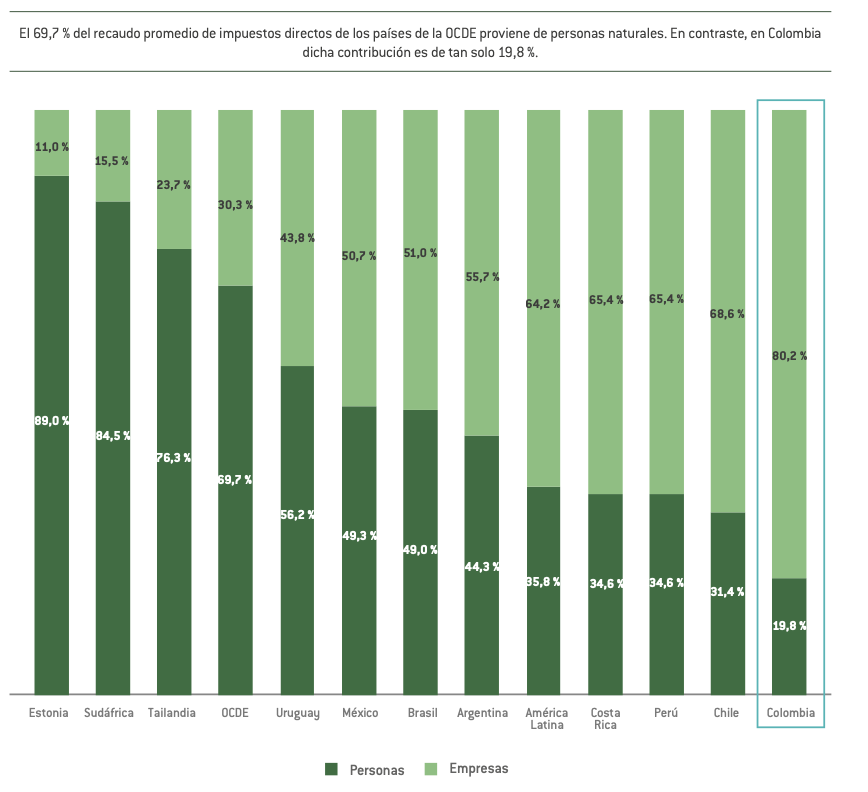

Algunas característicias del sistema tributario colombiano

Los impuestos directos no son predominantes en la estructura tributaria del país. Mientras que estos representan el 48,2 % del total de tributación, este porcentaje es de 67 % en el caso de los que pertenecen a la OCDE. Por su parte, los impuestos directos recaen mayoritariamente sobre las personas jurídicas. Así, mientras que en 2017 el 30,3 % del recaudo de impuestos directos del promedio de los países de la OCDE provino de las empresas, en Colombia este porcentaje fue 80,2 % (Gráfica 1).

Gráfica 1. Contribución de las personas naturales y las empresas al recaudo de impuestos directos. Colombia y países de referencia, 2017.

Fuente: OCDE (2019). Cálculos: CPC.

Medidas adoptadas en Ley 1607 de 2012, la Ley 1943 de 2018 y la Ley 2010 de 2019 respecto a la disminución de la carga parafiscal de las empresas^¡+ç, la reducción de la tarifa nominal de renta y el descuento pleno del IVA por la adquisición de bienes de capital han disminuido significativamente la carga tributaria de las empresas. Gracias a estas medidas, ANIF (2019) proyecta que la tasa efectiva de tributación empresarial (TET) en Colombia se ubique alrededor de 44 % en el año 2022, acercándose así al promedio actual de los países OCDE (40%).

Sin embargo, la TET muestra una alta dispersión. De acuerdo con Carranza et al (2018), existe una alta heterogeneidad en la carga tributaria entre las firmas manufactureras en Colombia, la cual no parece estar asociada a ninguna de sus características observables. Estos resultados reflejan la falta de equidad horizontal del sistema tributario, en tanto permite que existan diferencias significativas en las tasas de tributación de empresas con características similares (Carranza et al, 2018).

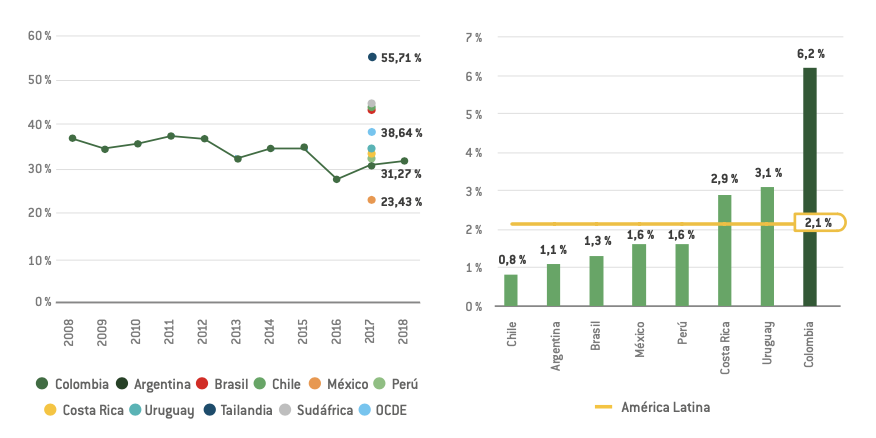

Por otro lado, debido a su dispersión tarifaria y la proliferación de exenciones que limitan su limitada base gravable, el impuesto del IVA tiene una baja productividad y representa, por lo tanto, un alto gasto tributario. Así, pese al incremento en la tarifa nominal de 16 % a 19 % que introdujo la Ley 1819 de 2016, el recaudo por concepto de IVA como porcentaje del PIB solo ha aumentado en 0,4 pp, pasando de 5,3 % en 2016 a 5,7 % en 2018. Estas cifras se traducen en una productividad del IVA equivalente a 32,2 % del PIB en 2018, cifra que se ubica por debajo del promedio de América Latina y los países de la OCDE (Gráfica 2a). En consecuencia, según cálculos de la Cepal (2018), el gasto tributario por IVA ―es decir, los recursos que deja de percibir el Estado por pago el pago de este impuesto— es el más alto de América Latina (Gráfica 2b).

Gráfica 2. Productividad y gasto tributario del IVA. Colombia y países de referencia.

![]()

![]()

Fuente: Gráfica 2a: OCDE (2019) y Trading Economics (2019). Para Colombia, DIAN (2019). Cálculos: CPC. Gráfica 2b: Cepal (2018). Cálculos: CPC.

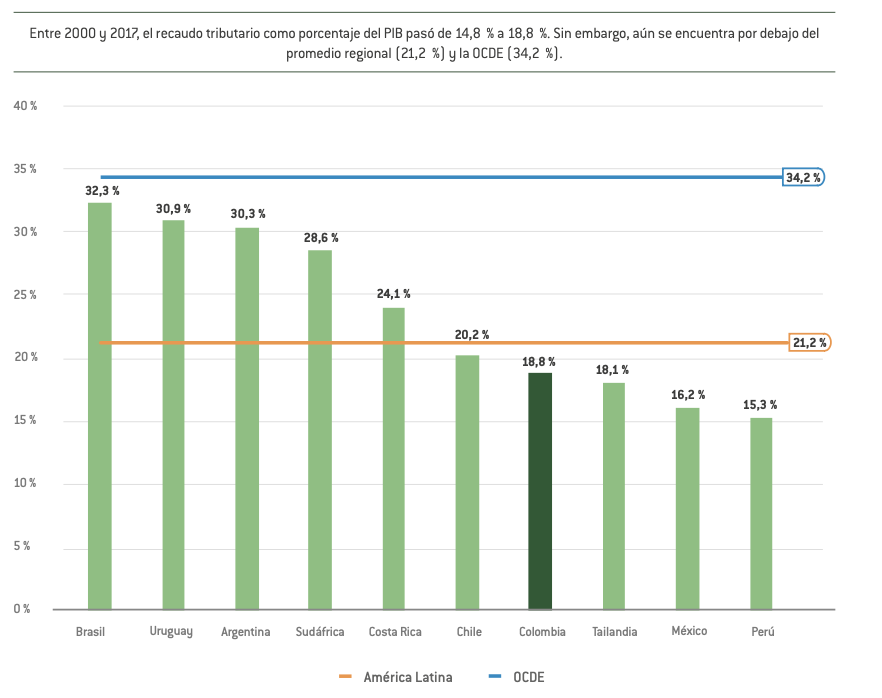

Colombia exhibe bajos niveles de recaudo en relación con el promedio regional y el de la OCDE. Entre 2000 y 2017, el total del recaudo tributario como porcentaje del PIB pasó de 14,8 % a 18,8 %, un incremento de 4 pp (Gráfica 3). Este bajo nivel de recaudo limita la provisión efectiva de bienes públicos, el financiamiento de programas sociales, y el flujo de transferencias a las entidades territoriales (CPC, 2019), lo que representa un gran desafío en el contexto de la pandemia.

De acuerdo con el Fondo Monetario Internacional (2019), detrás de los bajos niveles de recaudo se encuentran las reducidas bases gravables de los impuestos indirectos y directos, las debilidades de la administración tributaria, la informalidad, y la incapacidad para sustituir los ingresos que se han dejado de percibir por efecto de la reducción en los precios del petróleo.

Otro elemento que explica la baja presión tributaria en Colombia es la existencia de exenciones y regímenes especiales en la estructura de los impuestos directos e indirectos. Según datos del Marco Fiscal de Mediano Plazo (MFMP) 2019, las exenciones, las tarifas diferenciales y otros beneficios tributarios sobre la renta, el IVA el impuesto al carbono y a la gasolina y ACPM, tienen un costo fiscal cercano a COP 78,6 billones anuales (8 % del PIB).

Gráfica 3. Tasa de recaudo como porcentaje del PIB. Colombia y países de referencia, 2017.

Fuente: OCDE (2019).

Cómo avanzar hacia la solución de los desafíos estructurales del sistema tributario

Según el MFMP 2020, para volver a la senda de déficit proyectada por la Regla Fiscal a partir de 2022, dada su suspensión temporal como consecuencia de la crisis por el COVID-19, se requerirá una reforma fiscal que recaude al menos 2 % del PIB. Esto implicará adelantar importantes ajustes por el lado de los gastos e ingresos corrientes del Gobierno Nacional Central. En este sentido, implementar una reforma tributaria estructural una vez el país retorne a la senda de la recuperación económica no solo permitiría el cumplimiento de esta meta, sino también aumentar la eficiencia y progresividad del sistema, fomentar la formalidad, y hacer un mejor aprovechamiento de herramientas tecnológicas para mejorar su efectividad.

Dentro de los aspectos que el CPC considera esenciales en una eventual reforma estructural están la ampliación de las bases gravables de los impuestos directos e indirectos (ampliando el umbral a partir del cual se empieza a tributar el impuesto de renta para personas naturales y simplificando la estructura tarifaria del IVA); racionalizar las exenciones y regímenes especiales tributarios, agilizar la implementación del plan de modernización tecnológica y del recurso humano de la DIAN; y adelantar acciones decididas para reducir la evasión y la elusión.

Otras medidas incluyen eliminar el gravamen a los movimientos financieros (GMF) (lo que sumaría al esfuerzo para la bancarización y adopción de medios de pago electrónicos), eliminar los tres días sin IVA y ampliar la base gravable del impuesto nacional al carbono.

Elaborado por Johanna Ramos, Investigadora Asociada del Consejo Privado de Competitividad, con base en el capítulo Sistema tributario del Informe Nacional de Competitividad 2019-2020.

Julio de 2020

Referencias

Banco Mundial. (2010). Fiscal Policies for Development and Climate Action. Washington D.C.: World Bank Group.

Carranza, J., Arias, F., Bejarano, J., Casas, C., Gonzalez, A., Moreno, S., & Velez, J. (Noviembre de 2018). La Industria Colombiana en el Siglo XXi. Ensayos sobre política económica No. 97, págs. 44-46.

Comisión Económica para América Latina y el Caribe (CEPAL). (2018). Panorama Fiscal de América Latina y el Caribe, 2018. Los desafíos de las políticas públicas en el marco de la Agenda 2030. Santiago de Chile: Naciones Unidas.

Consejo Privado de Competitividad. (2019). Informe Nacional de Competitividad 2017-2018. Bogotá: CPC.

Fondo Monetario Internacional. (2019). Colombia: Selected Issues. Washington D.C.: Fondo Monetario Internacional.

Datos del Informe global sobre tendencias de medios de pago (Minsait, 2019) en Argentina, Brasil, Chile, Colombia, Costa Rica, México, Perú, República Dominicana, España y Portugal revelan que Colombia es el país con la cultura del efectivo más arraigada de esta muestra de países.