El sistema pensional representa un costo de alrededor del 4% del PIB (26% del recaudo anual), lo que resulta muy elevado para los niveles de cobertura logrados.

El sistema pensional presenta problemas estructurales: baja cobertura, regresividad de los subsidios pensionales entregados en el Régimen de Prima Media (RPM), insostenibilidad financiera, bajo desarrollo de las rentas vitalicias en el Régimen de Ahorro Individual con Solidaridad (RAIS) y una institucionalidad de difícil entendimiento.

Durante la última década el aumento de contribuyentes al sistema pensional en Colombia ha avanzado lentamente. En 2015 solo el 35,1% de la población ocupada cotizó al sistema pensional y solo el 27% de la población en edad de pensionarse recibe efectivamente una mesada pensional.

En materia de equidad, los subsidios entregados a través del RPM siguen siendo regresivos, y durante la última década no se evidenciaron medidas para lograr una mejor distribución del gasto pensional. Bosch et al. (2015) evidencian que la población que contribuye con más de cinco salarios mínimos al RPM, equivalente al 3% de la población total, recibe la gran mayoría de los beneficios ($627 millones por afiliado). Por su parte, los subsidios que recibe la población de menores ingresos, correspondiente al 33% de la población, son relativamente bajos ($10 millones por afiliado).

La sostenibilidad del sistema se ha visto afectada por el bajo dinamismo en la actualización de parámetros. Así mismo, el incentivo que tiene la población para trasladarse del RAIS al RPM puede generar mayores costos fiscales en el futuro, dados los subsidios otorgados por este régimen, aun cuando en el corto plazo estos traslados elevan los ingresos del RPM.

El sistema pensional representa un costo de alrededor del 4% del PIB (26% del recaudo anual), lo que resulta elevado para los niveles de cobertura logrados . Lo anterior es preocupante en la medida que el bono demográfico del país ha empezado a marchitarse, puesto que la población en edad de pensionarse se incrementará a la par que disminuirá la población en edad de trabajar.

Gráfico 6. Relación efectiva de dependencia en Colombia, 2015 – 2050.

Fuente: Consejo Privado de Competitividad con base en Celade y GEIH.

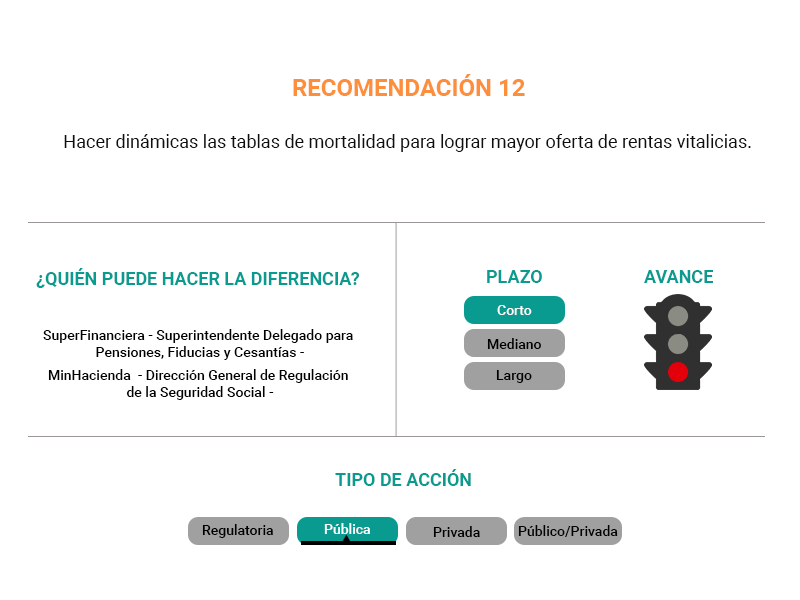

En cuanto al RAIS, se evidencia que el mercado de rentas vitalicias tiene un bajo desarrollo en el país. En comparación con Chile, donde el 66% de los pensionados del RAIS se pensionan por la modalidad de renta vitalicia, en Colombia solo el 11,7% de las pensiones por vejez se dan en esta modalidad. Esto implica que los pensionados deben enfrentar el riesgo financiero y la incertidumbre de extralongevidad (es decir, que su vida dure más que los ahorros de su cuenta individual). La principal razón para la baja oferta de rentas vitalicias en Colombia, en comparación con países como Chile y Perú, es que se asumen riesgos como la indexación de las mesadas al salario mínimo; las escasas posibilidades que tienen los trabajadores de acumular capital suficiente para financiar pensiones de al menos un salario mínimo; la ausencia de tablas de mortalidad dinámicas; y el cambio del grupo de beneficiarios del pensionado durante la ejecución del seguro de renta vitalicia, que además se ha convertido en un riesgo jurídico.

Además de lo anterior, actualmente no existe una separación entre la tarifa destinada a seguros previsionales y comisiones, por lo cual las Aseguradoras de Fondos de Pensiones (AFP) deben asumir los cambios en el valor de los seguros. Es importante mencionar que en el país existe poca oferta de seguros previsionales, por las mismas razones que limitan el desarrollo del mercado de rentas vitalicias. Por su parte, las comisiones por administración son de carácter fijo, e independientes de los resultados del portafolio, por lo que la rentabilidad promedio, que depende directamente de las AFP, es muy cercana a la rentabilidad mínima.

Por último, la institucionalidad del sistema es de difícil entendimiento, y carece de una entidad que administre y regule de manera coordinada. El Ministerio de Hacienda y Crédito Público y el Ministerio del Trabajo diseñan y regulan el marco de la política pensional, pero en muchos casos intervienen el Departamento Nacional de Planeación (DNP) y los poderes judicial y legislativo. Por su parte, en el proceso de fiscalización intervienen tres entidades –la Superintendencia Financiera, la UGPP y el Ministerio del Trabajo–, y alrededor de seis tipos de actores tienen funciones de administración y operación. Adicionalmente, no existe unificación en las bases de datos de la historia laboral de los afiliados.

Recuadro 1. Institucionalidad del sistema pensional colombiano.

Fuente: Consejo Privado de Competitividad con base en Celade y GEIH.

En cuanto al RAIS, se evidencia que el mercado de rentas vitalicias tiene un bajo desarrollo en el país. En comparación con Chile, donde el 66% de los pensionados del RAIS se pensionan por la modalidad de renta vitalicia, en Colombia solo el 11,7% de las pensiones por vejez se dan en esta modalidad. Esto implica que los pensionados deben enfrentar el riesgo financiero y la incertidumbre de extralongevidad (es decir, que su vida dure más que los ahorros de su cuenta individual). La principal razón para la baja oferta de rentas vitalicias en Colombia, en comparación con países como Chile y Perú, es que se asumen riesgos como la indexación de las mesadas al salario mínimo; las escasas posibilidades que tienen los trabajadores de acumular capital suficiente para financiar pensiones de al menos un salario mínimo; la ausencia de tablas de mortalidad dinámicas; y el cambio del grupo de beneficiarios del pensionado durante la ejecución del seguro de renta vitalicia, que además se ha convertido en un riesgo jurídico.

Además de lo anterior, actualmente no existe una separación entre la tarifa destinada a seguros previsionales y comisiones, por lo cual las Aseguradoras de Fondos de Pensiones (AFP) deben asumir los cambios en el valor de los seguros. Es importante mencionar que en el país existe poca oferta de seguros previsionales, por las mismas razones que limitan el desarrollo del mercado de rentas vitalicias. Por su parte, las comisiones por administración son de carácter fijo, e independientes de los resultados del portafolio, por lo que la rentabilidad promedio, que depende directamente de las AFP, es muy cercana a la rentabilidad mínima.

Por último, la institucionalidad del sistema es de difícil entendimiento, y carece de una entidad que administre y regule de manera coordinada. El Ministerio de Hacienda y Crédito Público y el Ministerio del Trabajo diseñan y regulan el marco de la política pensional, pero en muchos casos intervienen el Departamento Nacional de Planeación (DNP) y los poderes judicial y legislativo. Por su parte, en el proceso de fiscalización intervienen tres entidades –la Superintendencia Financiera, la UGPP y el Ministerio del Trabajo–, y alrededor de seis tipos de actores tienen funciones de administración y operación. Adicionalmente, no existe unificación en las bases de datos de la historia laboral de los afiliados.

Recuadro 1. Institucionalidad del sistema pensional colombiano.

Fuente: Bosch et al (2015). Actualización: Consejo Privado de Competitividad.

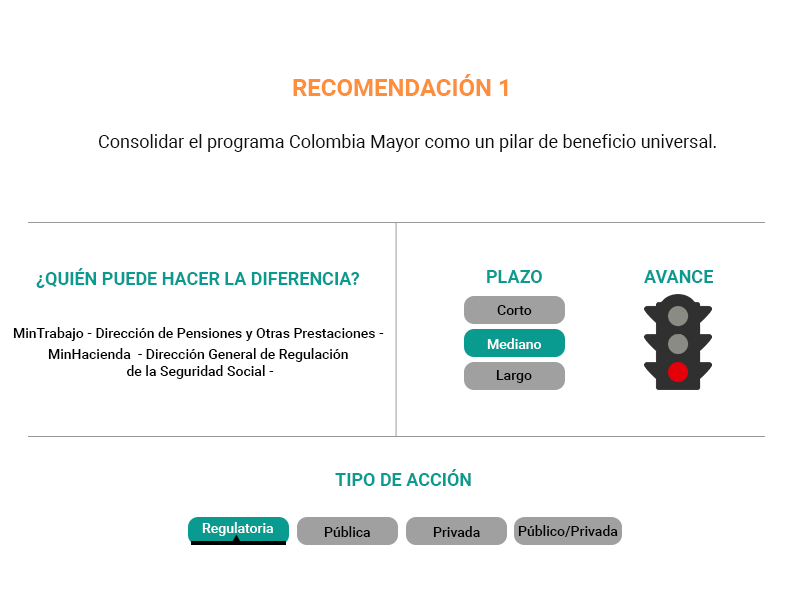

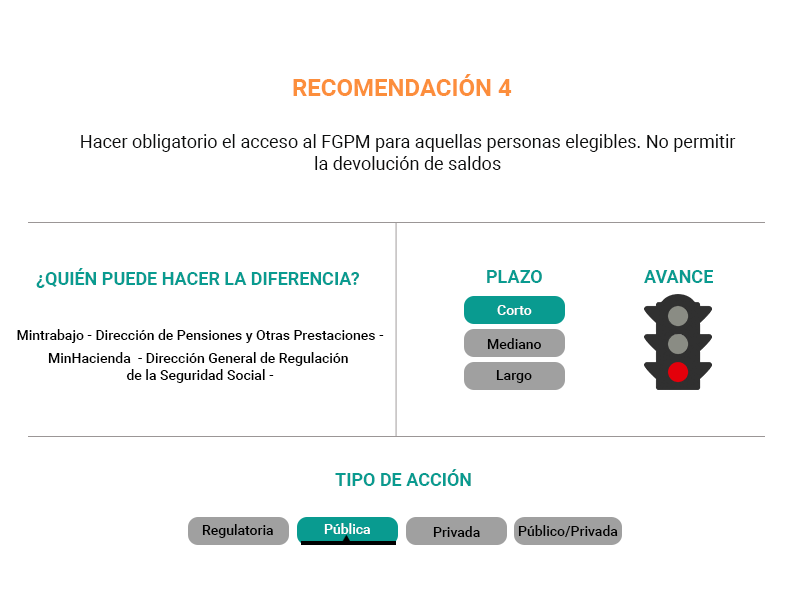

El cuadro a continuación resume las principales recomendaciones del Consejo Privado de Competitividad para mejorar el sistema pensional.

Fuente: Bosch et al (2015). Actualización: Consejo Privado de Competitividad.

El cuadro a continuación resume las principales recomendaciones del Consejo Privado de Competitividad para mejorar el sistema pensional.

Fuente: Consejo Privado de Competitividad con base en Celade y GEIH.

En cuanto al RAIS, se evidencia que el mercado de rentas vitalicias tiene un bajo desarrollo en el país. En comparación con Chile, donde el 66% de los pensionados del RAIS se pensionan por la modalidad de renta vitalicia, en Colombia solo el 11,7% de las pensiones por vejez se dan en esta modalidad. Esto implica que los pensionados deben enfrentar el riesgo financiero y la incertidumbre de extralongevidad (es decir, que su vida dure más que los ahorros de su cuenta individual). La principal razón para la baja oferta de rentas vitalicias en Colombia, en comparación con países como Chile y Perú, es que se asumen riesgos como la indexación de las mesadas al salario mínimo; las escasas posibilidades que tienen los trabajadores de acumular capital suficiente para financiar pensiones de al menos un salario mínimo; la ausencia de tablas de mortalidad dinámicas; y el cambio del grupo de beneficiarios del pensionado durante la ejecución del seguro de renta vitalicia, que además se ha convertido en un riesgo jurídico.

Además de lo anterior, actualmente no existe una separación entre la tarifa destinada a seguros previsionales y comisiones, por lo cual las Aseguradoras de Fondos de Pensiones (AFP) deben asumir los cambios en el valor de los seguros. Es importante mencionar que en el país existe poca oferta de seguros previsionales, por las mismas razones que limitan el desarrollo del mercado de rentas vitalicias. Por su parte, las comisiones por administración son de carácter fijo, e independientes de los resultados del portafolio, por lo que la rentabilidad promedio, que depende directamente de las AFP, es muy cercana a la rentabilidad mínima.

Por último, la institucionalidad del sistema es de difícil entendimiento, y carece de una entidad que administre y regule de manera coordinada. El Ministerio de Hacienda y Crédito Público y el Ministerio del Trabajo diseñan y regulan el marco de la política pensional, pero en muchos casos intervienen el Departamento Nacional de Planeación (DNP) y los poderes judicial y legislativo. Por su parte, en el proceso de fiscalización intervienen tres entidades –la Superintendencia Financiera, la UGPP y el Ministerio del Trabajo–, y alrededor de seis tipos de actores tienen funciones de administración y operación. Adicionalmente, no existe unificación en las bases de datos de la historia laboral de los afiliados.

Recuadro 1. Institucionalidad del sistema pensional colombiano.

Fuente: Consejo Privado de Competitividad con base en Celade y GEIH.

En cuanto al RAIS, se evidencia que el mercado de rentas vitalicias tiene un bajo desarrollo en el país. En comparación con Chile, donde el 66% de los pensionados del RAIS se pensionan por la modalidad de renta vitalicia, en Colombia solo el 11,7% de las pensiones por vejez se dan en esta modalidad. Esto implica que los pensionados deben enfrentar el riesgo financiero y la incertidumbre de extralongevidad (es decir, que su vida dure más que los ahorros de su cuenta individual). La principal razón para la baja oferta de rentas vitalicias en Colombia, en comparación con países como Chile y Perú, es que se asumen riesgos como la indexación de las mesadas al salario mínimo; las escasas posibilidades que tienen los trabajadores de acumular capital suficiente para financiar pensiones de al menos un salario mínimo; la ausencia de tablas de mortalidad dinámicas; y el cambio del grupo de beneficiarios del pensionado durante la ejecución del seguro de renta vitalicia, que además se ha convertido en un riesgo jurídico.

Además de lo anterior, actualmente no existe una separación entre la tarifa destinada a seguros previsionales y comisiones, por lo cual las Aseguradoras de Fondos de Pensiones (AFP) deben asumir los cambios en el valor de los seguros. Es importante mencionar que en el país existe poca oferta de seguros previsionales, por las mismas razones que limitan el desarrollo del mercado de rentas vitalicias. Por su parte, las comisiones por administración son de carácter fijo, e independientes de los resultados del portafolio, por lo que la rentabilidad promedio, que depende directamente de las AFP, es muy cercana a la rentabilidad mínima.

Por último, la institucionalidad del sistema es de difícil entendimiento, y carece de una entidad que administre y regule de manera coordinada. El Ministerio de Hacienda y Crédito Público y el Ministerio del Trabajo diseñan y regulan el marco de la política pensional, pero en muchos casos intervienen el Departamento Nacional de Planeación (DNP) y los poderes judicial y legislativo. Por su parte, en el proceso de fiscalización intervienen tres entidades –la Superintendencia Financiera, la UGPP y el Ministerio del Trabajo–, y alrededor de seis tipos de actores tienen funciones de administración y operación. Adicionalmente, no existe unificación en las bases de datos de la historia laboral de los afiliados.

Recuadro 1. Institucionalidad del sistema pensional colombiano.

Fuente: Bosch et al (2015). Actualización: Consejo Privado de Competitividad.

El cuadro a continuación resume las principales recomendaciones del Consejo Privado de Competitividad para mejorar el sistema pensional.

Fuente: Bosch et al (2015). Actualización: Consejo Privado de Competitividad.

El cuadro a continuación resume las principales recomendaciones del Consejo Privado de Competitividad para mejorar el sistema pensional.